2016-2022 All Rights Reserved.平安财经网.复制必究 联系QQ 备案号:

本站除标明“本站原创”外所有信息均转载自互联网 版权归原作者所有。

邮箱:toplearningteam#gmail.com (请将#换成@)

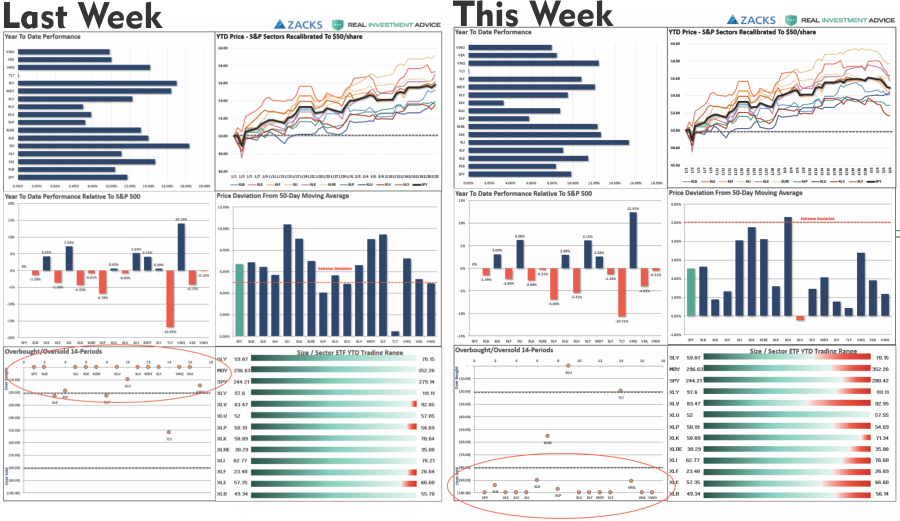

“你会注意到,除债券价格外,每个市场和行业都比50天移动平均线高出5%以上,年初至今的表现在价格和极端超买的情况下推动了更多的历史极端。 。

几乎在每一项指标中,市场都在暗示,资产价格上涨的额外支柱的燃料极为有限。“

下图比较了本周的上周分析。你可以看到两个时期之间的巨大差异,因为上周的过度扩张现在已被逆转。

下图还显示了市场的短期逆转以及10月初低点的小幅支撑测试。

这种短期超卖状态以及持有的小幅支撑确实让市场在下周反弹,这可能使市场重回200-DMA之上。至少在短期内,挑战仍然是建立在2800点的阻力位。

然而,接下来的两个图表显示,短期内反弹失败的可能性很大,应该用于重新平衡风险。

市场并未逆转至通常表明短期底部的水平。

底部四个面板中的红线表示获利和降低风险的时期是理想的。绿线是增加曝光率的主要机会。正如您将注意到的,这些指标往往摆脱极端,一旦修正过程开始,通常直到达到下限才完成。

重要提示:

这并不意味着市场价格会大幅下跌。目前的超买状况也可以通过我们在过去两周看到的范围内的持续整合来解决。

历史上交通运输部门(对经济的看法)与整个市场之间存在很高的相关性。

2)观察交通运输领域的反弹,以表明市场的全面清晰。

目前的设置表明,上周开始的修正尚未完成,任何反弹都可能是短期内重新定位投资组合的好机会,直到实现更好的投资回报点。

这当然不是意图,也不是出售一切并隐藏的建议用现金。

像这样的陈述的问题是,那些“永久看涨”的心态倾向于将分析推断到下一个主要“熊市”的开始。

调整“风险”加班的风险可以在长期内带来巨大的回报,这是我们开始投资的目标。

值得注意的是,关注价格有助于缓解我们“买入高价”和“卖出低价”的自然倾向。管理投资组合只是衡量风险和回报,并在奖励超过潜在风险时下注。

James Montier的7个不变的投资法则:

这就是为什么历史上每个伟大的投资者都有基本的投资规则,这些规则都围绕限制资本损失。以下是

始终坚持安全边际

这一次永远不会有所不同

要耐心等待胖子

逆势而上

风险是永久性的资本损失,而

不是数字

对杠杆感到谨慎

永远不要投资你不理解的东西

如果这些规则听起来合乎逻辑,并且你正在点头同意,那么“买入并持有”和“走出市场”的倾向有什么意义呢?

在牛市周期中,购买和持有支付股息的良好投资绝对是正确的做法。但是,在市场周期结束时,并没有那么多。

中央银行知道你不知道什么

正如我们注意到为什么QE这次可能无法运作,全球中央银行家已经重新回到“紧急措施”池。

美联储

已宣布将在

未来加息时。

不会是“自动驾驶”

QT或资产负债表减少的步伐,而是由当前的经济形势和金融市场的基调驱动。

QT将结束,资产负债表将稳定在更高的水平,并且;

预计美联储将于3月宣布

,量化宽松将成为一种工具

当降息不足以刺激经济增长和平息紧张的金融市场时。

中国已推出其“量化宽松”版本,以帮助支撑其近30年来最慢增长的经济。

中国已采取财政和货币政策措施,如快速跟踪基础设施项目

为经济提供额外的货币支持

减税,和;

减少银行的准备金要求

在宣布欧元区经济增长下调后,欧洲央行宣布

不会在2019年加息

他们,并且;

有针对性的长期再融资操作

他们将延长TLTRO计划,这是一项计划,该计划陷入进入2021年。(目前,意大利,西班牙,希腊和葡萄牙的所有借款均超过存款且超过800美元以前TLTRO的数十亿美元将在未来两年内成熟。如果不延长该计划,违约率可能会急剧上升。)

但没有什么可担心的,对吧?

也许,但如果没有什么可担心的,那么为什么中央银行突然转向呢?他们看到你没有看到什么?

正如我们在分析中所讨论的那样,美国的宏观环境与2009年的情况明显不同。美联储与下一次衰退环境作斗争的起点远远弱于当时联邦基金利率高出两倍的时候。资产负债表小四倍。

这是重点。作为投资者,我们在过去十年中接受了培训,即在中央银行进行货币干预时“买入”。到目前为止,它一直致力于提升资产价格。但其中存在自满的风险。

2009年,金融和信贷市场的大部分风险已经从衰退中榨干。如今,市场比以往任何时候都更容易在全球生态系统中利用和信用风险。

我的朋友道格卡斯周五发表了一篇关于这种风险的精彩报道。

“令人惊讶的是,本周早些时候,我在其中一个商业媒体平台上听到了一个'说话头',他说,过去经济衰退期间存在的过度行为都不存在于今天。

说过度,系统性问题和可能的不稳定,不存在是边界不负责任的。

在我看来,有几个可衡量的过度和相关风险代表了这个周期的新挑战,可以归纳为这五个类别:

全球(私营和公共部门)债务水平难以维持

赤字上升和人口趋势(即人口增长放缓)形式的结构性不稳定和增长威胁

缺乏(主权)合作

无与伦比的政治不稳定和不断上升的政策风险

市场结构的危险转变

债务

不是自筹资金的债务是未来的消费提出。

通过多年前所未有的货币宽松,我们享受了不可持续的消费和增长,而这种消费和增长在未来不可能继续保持目前的速度。因此,债务拖累了未来的增长,而现在世界所承受的债务数量将成为这种增长的巨大拖累。

事实是,全球经济在我们的私营和公共部门过度负债过度。正如我在“为什么利率是牛市最严重的威胁”中记录的那样,在充足的时间内,债务的重量将成为经济增长的一个调控者 - 它会削减资本。不这么认为是蛮干的。

赤字和人口威胁

在不断上升和不受控制的赤字(由双方支持)和人口增长放缓的重压下,中长期经济和利润增长前景正在减弱。短期内,国内经济增长已经在减弱(供应方经济正在进一步失去信誉)。与此同时,中国经济增长未能稳定,欧洲似乎正在进入深度衰退 - 强调全球经济体系的脆弱性仍然受到低利率或负利率的支撑。

中国

以及在IP盗窃和/或技术交换方面没有重要的可交付成果。

我的核心期望是美国和中国未能就贸易达成一致。(我的基线预期是投资者会认为可能的,肤浅的协议根本没有达成协议)。我们很快就会发现我的观点是否准确,对全球经济的影响是显而易见的 -

盈利与风险

最重要的是,对于投资者而言,对企业利润和经济增长预期的共识预期仍然过于乐观。“

风险目前仍然存在下行,这解释了我们对2019-2020的谨慎前景。

我将窃取他的最后一句话,因为我同意

如果中央银行发送的信息能够实现,那么未来几个月股市可能会成为一个具有挑战性的背景。

目前,看起来这些问题看起来很古怪而且遥不可及,但数据太过现实和真实。经过今年前两个月的惨烈行动后,很难看出任何看跌情绪,但存在风险。

作为投资者,我们的工作应该是对我们的投资“你会注意到,除债券价格外,每个市场和行业都比50天移动平均线高出5%以上,年初至今的表现在价格和极端超买的情况下推动了更多的历史极端。 。

几乎在每一项指标中,市场都在暗示,资产价格上涨的额外支柱的燃料极为有限。“

下图比较了本周的上周分析。你可以看到两个时期之间的巨大差异,因为上周的过度扩张现在已被逆转。

下图还显示了市场的短期逆转以及10月初低点的小幅支撑测试。

这种短期超卖状态以及持有的小幅支撑确实让市场在下周反弹,这可能使市场重回200-DMA之上。至少在短期内,挑战仍然是建立在2800点的阻力位。

然而,接下来的两个图表显示,短期内反弹失败的可能性很大,应该用于重新平衡风险。

市场并未逆转至通常表明短期底部的水平。

底部四个面板中的红线表示获利和降低风险的时期是理想的。绿线是增加曝光率的主要机会。正如您将注意到的,这些指标往往摆脱极端,一旦修正过程开始,通常直到达到下限才完成。

重要提示:

这并不意味着市场价格会大幅下跌。目前的超买状况也可以通过我们在过去两周看到的范围内的持续整合来解决。

历史上交通运输部门(对经济的看法)与整个市场之间存在很高的相关性。

2)观察交通运输领域的反弹,以表明市场的全面清晰。

目前的设置表明,上周开始的修正尚未完成,任何反弹都可能是短期内重新定位投资组合的好机会,直到实现更好的投资回报点。

这当然不是意图,也不是出售一切并隐藏的建议用现金。

像这样的陈述的问题是,那些“永久看涨”的心态倾向于将分析推断到下一个主要“熊市”的开始。

调整“风险”加班的风险可以在长期内带来巨大的回报,这是我们开始投资的目标。

值得注意的是,关注价格有助于缓解我们“买入高价”和“卖出低价”的自然倾向。管理投资组合只是衡量风险和回报,并在奖励超过潜在风险时下注。

James Montier的7个不变的投资法则:

这就是为什么历史上每个伟大的投资者都有基本的投资规则,这些规则都围绕限制资本损失。以下是

始终坚持安全边际

这一次永远不会有所不同

要耐心等待胖子

逆势而上

风险是永久性的资本损失,而

不是数字

对杠杆感到谨慎

永远不要投资你不理解的东西

如果这些规则听起来合乎逻辑,并且你正在点头同意,那么“买入并持有”和“走出市场”的倾向有什么意义呢?

在牛市周期中,购买和持有支付股息的良好投资绝对是正确的做法。但是,在市场周期结束时,并没有那么多。

中央银行知道你不知道什么

正如我们注意到为什么QE这次可能无法运作,全球中央银行家已经重新回到“紧急措施”池。

美联储

已宣布将在

未来加息时。

不会是“自动驾驶”

QT或资产负债表减少的步伐,而是由当前的经济形势和金融市场的基调驱动。

QT将结束,资产负债表将稳定在更高的水平,并且;

预计美联储将于3月宣布

,量化宽松将成为一种工具

当降息不足以刺激经济增长和平息紧张的金融市场时。

中国已推出其“量化宽松”版本,以帮助支撑其近30年来最慢增长的经济。

中国已采取财政和货币政策措施,如快速跟踪基础设施项目

为经济提供额外的货币支持

减税,和;

减少银行的准备金要求

在宣布欧元区经济增长下调后,欧洲央行宣布

不会在2019年加息

他们,并且;

有针对性的长期再融资操作

他们将延长TLTRO计划,这是一项计划,该计划陷入进入2021年。(目前,意大利,西班牙,希腊和葡萄牙的所有借款均超过存款且超过800美元以前TLTRO的数十亿美元将在未来两年内成熟。如果不延长该计划,违约率可能会急剧上升。)

但没有什么可担心的,对吧?

也许,但如果没有什么可担心的,那么为什么中央银行突然转向呢?他们看到你没有看到什么?

正如我们在分析中所讨论的那样,美国的宏观环境与2009年的情况明显不同。美联储与下一次衰退环境作斗争的起点远远弱于当时联邦基金利率高出两倍的时候。资产负债表小四倍。

这是重点。作为投资者,我们在过去十年中接受了培训,即在中央银行进行货币干预时“买入”。到目前为止,它一直致力于提升资产价格。但其中存在自满的风险。

2009年,金融和信贷市场的大部分风险已经从衰退中榨干。如今,市场比以往任何时候都更容易在全球生态系统中利用和信用风险。

我的朋友道格卡斯周五发表了一篇关于这种风险的精彩报道。

“令人惊讶的是,本周早些时候,我在其中一个商业媒体平台上听到了一个'说话头',他说,过去经济衰退期间存在的过度行为都不存在于今天。

说过度,系统性问题和可能的不稳定,不存在是边界不负责任的。

在我看来,有几个可衡量的过度和相关风险代表了这个周期的新挑战,可以归纳为这五个类别:

全球(私营和公共部门)债务水平难以维持

赤字上升和人口趋势(即人口增长放缓)形式的结构性不稳定和增长威胁

缺乏(主权)合作

无与伦比的政治不稳定和不断上升的政策风险

市场结构的危险转变

债务

不是自筹资金的债务是未来的消费提出。

通过多年前所未有的货币宽松,我们享受了不可持续的消费和增长,而这种消费和增长在未来不可能继续保持目前的速度。因此,债务拖累了未来的增长,而现在世界所承受的债务数量将成为这种增长的巨大拖累。

事实是,全球经济在我们的私营和公共部门过度负债过度。正如我在“为什么利率是牛市最严重的威胁”中记录的那样,在充足的时间内,债务的重量将成为经济增长的一个调控者 - 它会削减资本。不这么认为是蛮干的。

赤字和人口威胁

在不断上升和不受控制的赤字(由双方支持)和人口增长放缓的重压下,中长期经济和利润增长前景正在减弱。短期内,国内经济增长已经在减弱(供应方经济正在进一步失去信誉)。与此同时,中国经济增长未能稳定,欧洲似乎正在进入深度衰退 - 强调全球经济体系的脆弱性仍然受到低利率或负利率的支撑。

中国

以及在IP盗窃和/或技术交换方面没有重要的可交付成果。

我的核心期望是美国和中国未能就贸易达成一致。(我的基线预期是投资者会认为可能的,肤浅的协议根本没有达成协议)。我们很快就会发现我的观点是否准确,对全球经济的影响是显而易见的 -

盈利与风险

最重要的是,对于投资者而言,对企业利润和经济增长预期的共识预期仍然过于乐观。“

风险目前仍然存在下行,这解释了我们对2019-2020的谨慎前景。

我将窃取他的最后一句话,因为我同意

如果中央银行发送的信息能够实现,那么未来几个月股市可能会成为一个具有挑战性的背景。

目前,看起来这些问题看起来很古怪而且遥不可及,但数据太过现实和真实。经过今年前两个月的惨烈行动后,很难看出任何看跌情绪,但存在风险。

作为投资者,我们的工作应该是对我们的投资组合分配和与相关市场风险相关的投资策略的诚实评估。

换句话说,问问自己这个简单的问题:

“如果出现问题,我的钱会怎样?”

如果这个问题不引起你的担忧,什么都不做?但如果你不喜欢去年11月和12月的暴跌,可能是重新评估事情的时候了。组合分配和与相关市场风险相关的投资策略的诚实评估。

换句话说,问问自己这个简单的问题:

“如果出现问题,我的钱会怎样?”

如果这个问题不引起你的担忧,什么都不做?但如果你不喜欢去年11月和12月的暴跌,可能是重新评估事情的时候了。

2016-2022 All Rights Reserved.平安财经网.复制必究 联系QQ 备案号:

本站除标明“本站原创”外所有信息均转载自互联网 版权归原作者所有。

邮箱:toplearningteam#gmail.com (请将#换成@)